|

|

优府网首页 |

|

设为首页 |

|

|

近两年以来最受关注的一宗超级IPO(首次公开募股)终于有了新进展。昨天,阿里巴巴集团宣布,启动在美上市事宜。这意味着阿里巴巴将正式放弃其首选IPO地点——香港联交所,从而转向美国资本市场。不过目前,阿里巴巴还未选定是在纽约交易所上市还是纳斯达克上市,也未透露目标融资规模。而业界估计,阿里巴巴可能于今年第三季度进行IPO,目前市值已经超过1000亿美元,IPO规模可能在150亿—200亿美元之间,有可能成为美国迄今为止最大的一宗IPO。

事件

阿里启动阿凡达计划

昨天,阿里巴巴集团在一份公告中称,“阿里巴巴今天决定启动在美国的上市事宜,以使公司更加透明、国际化,进一步实现阿里巴巴的长期愿景和理想。未来条件允许,我们将积极参与回归国内资本市场,与国内投资者共同分享公司的成长。感谢香港各界人士对阿里巴巴的关心和支持。我们尊重香港现时的相关政策和出发点,并将会一如既往地关注、参与并支持香港的创新和发展。”

早在去年年初,就有消息传出阿里巴巴有意赴港上市。随后,阿里巴巴方面透露香港是其IPO的首选地点。去年9月份,阿里巴巴集团董事局主席马云抛出合伙人治理制度,旨在保证上市后对公司的控制权。外界普遍将阿里巴巴的合伙人制度理解为“双重股权结构”(DualClass),也即AB股权。不过这并不符合港交所的现有规则,港交所一直坚持“所有股东应得到平等对待”。其后,阿里巴巴和港交所在去年的9月份进行了密集的“隔空喊话”,但是双方均未妥协,最终未果。由此,阿里巴巴集团宣布将赴美上市,并在内部将此次IPO的代号定位“阿凡达”。

预测

估值超千亿美元IPO规模或创新高

在昨天阿里巴巴宣布将赴美上市之后,即有消息称,高盛、瑞士信贷、摩根斯坦利、摩根大通、德意志银行、花旗六家投行将加入这宗超级IPO的承销团队,IPO规模将超过150亿美元,雅虎等其他现有阿里巴巴的股东将在其上市过程中抛出股票。对于该消息,阿里巴巴方面不予评论。不过超豪华的投行队伍、现有股东的跃跃欲试都是缘于阿里巴巴的庞大体量和可能创出美国史上新高的IPO规模。

对于阿里巴巴的估值,外界普遍认为在1000亿美元以上。今年1月,高盛在一份研究报告中指出,阿里巴巴的估值已经超过1500亿美元。而上周,路透社通过分析师的分析预测,阿里巴巴的估值将超过1200亿美元。而国内一位投行界人士指出,阿里巴巴的估值在1000亿美元左右。

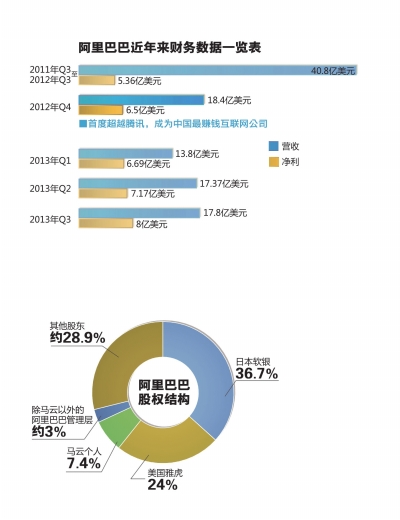

根据雅虎的季报,在截至2013年9月的最新财年内,阿里巴巴的营收为67亿美元,净利润为28亿美元。上述国内投行人士解析,按照30%的营业毛利率,以及中国高科技公司享有的15%税率计算,阿里巴巴在今年的净利润有望达到38亿美元,再乘以市场预期的25倍市盈率,阿里巴巴的估值为950亿美元。

而关于阿里巴巴IPO的规模,外界预计将在150亿—200亿美元之间,有望超过2012年Facebook160亿美元,甚至超过2008年Visa180亿美元的融资规模,成为美国资本市场迄今为止最大的一宗IPO。

分析

赴美上市是唯一选择

前雅虎中国总经理谢文认为,在京东向美国提交了IPO申请、腾讯又入股京东的情况下,如果阿里巴巴再不推进实质性的IPO进程,将错过最好的上市时机。除了外界的压力之外,阿里巴巴在过去的一年通过大量投资,包括新浪微博、高德、陌陌、虾米网、在路上、快的打车、文化中国等,也拼凑出了自己的千亿美元估值版图,从这方面来说,现在启动IPO事宜也是水到渠成。

另外值得注意的是,根据阿里巴巴与雅虎2012年达成的协议,阿里巴巴有权在IPO之际回购雅虎持有的24%股份的二分之一,但是回购的前提是阿里巴巴需要在2015年12月之前完成上市。也就是说留给阿里巴巴的时间已经不多了。而且港交所的态度也已经非常明确,不会修改其现有的规则,国内A股也同样不允许阿里巴巴所谓的合伙人制度,所以从上市地点的选择上来说,阿里巴巴也几乎只有美国这一个选择。

影响

京东腾讯将承受压力

一位互联网行业资深人士指出,对于1月30日刚刚向美国提出IPO申请的京东来说,阿里巴巴紧跟着赴美上市,肯定会对其带来冲击,同时也会对与京东结盟的腾讯造成影响。

此前有消息称京东在美国的预路演遭遇冷场,美国投资者并不认可京东的“中国版亚马逊”概念,不过上周腾讯战略入股京东,给京东提供微信一级入口的做法,又重新给了市场想象的空间。但是现在的情况是阿里巴巴与京东可能几乎同时赴美IPO,这必将分流市场对体量更小者的注意力。这有点类似于当年优酷土豆争抢赴美上市的场景,由于优酷抢先一步上市,抢走了投资人对中国视频行业的认知和想象,致使土豆推迟半年上市后损失了10亿美金的估值。

不过也有另一种观点认为,阿里巴巴和京东这两家公司的商业模式有着本质区别,阿里巴巴属于互联网基础设施公司,在电商领域更像是一个服务提供商,而京东则走的是比较传统、也比较让人容易理解的电商模式。所以这两家公司即使前后脚紧挨着上市,也不会对相互之间的估值产生影响。

背景

马云的合伙人制度

自2005年雅虎斥资10亿美元购入阿里巴巴集团40%的股份以来,以马云为首的阿里巴巴创业团队一直在为公司的绝对控制权而斗争。目前,阿里巴巴董事会共有四名席位,分别是杰奎琳·雷瑟斯(美国雅虎)、马云(阿里巴巴)、孙正义(日本软银)、蔡崇信(阿里巴巴)。

去年9月份,马云提出阿里巴巴的合伙人制度。马云介绍,其实从2010年开始,阿里开始在管理团队内部试运行“合伙人”制度,每一年选拔新合伙人加入。

虽然马云关于合伙人制度的表述显得云遮雾罩,但是外界普遍将之理解为双重股权结构,也就是俗称的AB股。谷歌及Facebook均采用该种股权设置,以确保创始人在董事会的决策地位。以谷歌为例,上市前分为A、B两类同价股票,不过A股每股只有1票投票权,B股不能公开交易,但每股投票权却是A股的10倍。据该公司去年年报显示,虽然B股只占股本约25%,但几乎全部B股均由谷歌创始人持有,实际共持有70%以上投票权。根据计算,如果阿里巴巴实施其所为的合伙人制度,那么马云凭借着持有7.4%的阿里巴巴股权,将拥有约43%的投票权。

阿里整体上市路径图

2007年11月6日阿里巴巴网络有限公司(俗称阿里巴巴B2B公司)在港交所挂牌上市,融资116亿港元。

2012年2月9日阿里巴巴B2B在港交会宣布停牌。同月21日,阿里巴巴集团宣布私有化B2B业务。

2012年6月20日阿里巴巴B2B公司在港交所正式退市。

2013年1月10日阿里巴巴宣布对集团现有业务架构和组织将进行相应调整,成立25个事业部,具体事业部的业务发展将由各事业部总裁(总经理)负责。

2013年3月11日阿里巴巴集团董事局宣布,任命陆兆禧为阿里巴巴集团CEO,马云专任董事局主席。

2013年9月10日马云给员工发出邮件,首次披露了阿里巴巴的合伙人制度。

2013年9月24日港交所行政总裁李小加在其港交所专栏博客上发文,透露出港交所对阿里巴巴的合伙人制度持谨慎态度。

2013年9月29日阿里巴巴集团创始人、执行副董事长蔡崇信以公开信的形式发声,为合伙人制度辩护。

2014年3月11日阿里巴巴集团创始人、执行副董事长蔡崇信表态称,不会改变其合伙人结构以求在香港证券交易所进行IPO。

2014年3月16日阿里巴巴集团宣布启动在美上市事宜。

)

)